上一篇内容

下一篇内容

1.居民工资薪金所得

(1)有住所居民的个人正常工资薪金所得

正常的工资薪金所得是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

计算公式为:

应预扣预缴税额=(累计预扣预缴应纳税所得额×税率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其它扣除

(2)无住所居民的个人正常工资薪金所得

无住所居民个人在境内居住累计满183天的年度连续不满六年(含无住所居民个人为高级管理人员人员)

应纳税所得额=当月境内外工资薪金总额×〔1-(当月境外支付工资薪金数额÷当月境内外工资薪金总额)×(当月工资薪金所属工作期间境外工作天数÷当月工资薪金所属工作期间公历天数)〕-减除费用

应纳税额=应纳税所得额×适用税率-速算扣除数

无住所居民个人在境内居住累计满183天的年度连续满六年(含无住所居民个人为高级管理人员人员)

应纳税所得额=当月境内外工资薪金总额-减除费用

应纳税额=应纳税所得额×税率-速算扣除数

无住所个人此前六年的任一年在中国境内累计居住天数不满183天或者单次离境超过30天。该纳税年度来源于中国境外且由境外单位或者个人支付的所得,免予缴纳个人所得税。重新计算连续居住年限。

2.居民个人全年一次性奖金收入

居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:

应纳税额=全年一次性奖金×适用税率-速算扣除数

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

注:自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

3.居民个人劳务报酬所得

(1)劳务报酬所得-保险营销员、证券经纪人

保险营销员、证券经纪人取得的佣金收入,属于劳务报酬所得,以不含增值税的收入减除20%的费用后的余额为收入额,收入额减去展业成本以及附加税费后,并入当年综合所得,计算缴纳个人所得税。保险营销员、证券经纪人展业成本按照收入额的25%计算。

(2)劳务报酬所得-一般劳务、其他劳务

劳务报酬所得以每次收入减除费用后的余额为收入额;每次收入不超过四千元的,费用按八百元计算;每次收入四千元以上的,费用按百分之二十计算。计算公式为:

应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

4.居民个人稿酬所得

稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。以收入减除费用后的余额为收入额,收入额减按百分之七十计算。每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

计算公式为:

应预扣预缴税额=预扣预缴应纳税所得额×适用税率(20%)

5.居民个人特许权使用费所得

特许权使用费所得以每次收入减除费用后的余额为收入额。每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

计算公式为:

应预扣预缴税额=预扣预缴应纳税所得额×适用税率(20%)

6.非居民纳税人工资薪金所得

(1)非高层管理人员应纳税额:

1)非居民个人境内居住时间累计不超过90天

应纳税所得额=当月境内外工资薪金总额×(当月境内支付工资薪金数额÷当月境内外工资薪金总额)×(当月工资薪金所属工作期间境内工作天数÷当月工资薪金所属工作期间公历天数)-减除费用

应纳税额=应纳税所得额×适用税率-速算扣除数

2)非居民个人境内居住时间累积超过90天不满183天

应纳税所得额=当月境内外工资薪金总额×(当月工资薪金所属工作期间境内工作天数÷当月工资薪金所属工作期间公历天数)-减除费用

应纳税额=应纳税所得额×适用税率-速算扣除数

(2)高级管理人员人员应纳税额:

1)高级管理人员人员在境内居住时间累积不超过90天

应纳税所得额=当月境内外工资薪金总额×(当月境内支付工资÷当月境内外支付工资总额)-减除费用

应纳税额=应纳税所得额×税率-速算扣除数

2)高级管理人员人员在境内居住时间累积超过90天不满183天

应纳税所得额=当月境内外工资薪金总额×〔1-(当月境外支付工资薪金数额÷当月境内外工资薪金总额)×(当月工资薪金所属工作期间境外工作天数÷当月工资薪金所属工作期间公历天数)〕-减除费用

应纳税额=应纳税所得额×适用税率-速算扣除数

注:非居民个人在一个纳税年度内的税款扣缴方法保持不变,达到居民个人条件时,应当告知扣缴义务人基础信息变化情况,年度终了后按照居民个人有关规定办理汇算清缴。

7.非居民人员数月奖金所得

非居民个人一个月内取得数月奖金,单独计算当月收入额,不与当月其他工资薪金合并,按6个月分摊计税,不减除费用,在一个公历年度内,对每一个非居民个人,该计税办法只允许用一次。

计算公式为:

应纳税额=〔(数月奖金收入额÷6)×税率-速算扣除数〕×6

8.非居民个人股权激励所得

非居民个人一个月内取得股权激励所得,单独计算当月收入额,不与当月其他工资薪金合并,按6个月分摊计税(一个公历年度内的股权激励所得应合并计算),不减除费用。

计算公式为:

应纳税额=〔(本公历年度内股权激励所得合计额)÷6)×税率-速算扣除数〕×6-本公历年度内股权激励所得已纳税额

9.非居民个人劳务报酬所得

劳务报酬所得以每次收入减除百分之二十的费用后的余额为应纳税所得额,适用个人所得税税率表三计算应纳税额。

计算公式为:

应纳税所得额=每次收入×(1-20%)

应纳税额=应纳税所得额×适用税率-速算扣除数

其中适用税率和速算扣除数:按照综合所得适用的个人所得税税率按月换算

10.非居民个人稿酬所得

稿酬所得以每次收入减除费用后的余额为收入额,收入额减按百分之七十计算为应纳税所得额。适用个人所得税税率表三计算应纳税额。

计算公式为:

应纳税所得额=每次收入×(1-20%)×70%

应纳税额=应纳税所得额×适用税率-速算扣除数

其中适用税率和速算扣除数:按照综合所得适用的个人所得税税率按月换算

11.非居民个人特许权使用费所得

特许权使用费所得以收入减除百分之二十的费用后的余额为应纳税所得额,适用个人所得税税率表三计算应纳税额。

计算公式为:

应纳税所得额=每次收入×(1-20%)

应纳税额=应纳税所得额×适用税率-速算扣除数

其中适用税率和速算扣除数:按照综合所得适用的个人所得税税率按月换算

12.解除劳动合同一次性补偿金

个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

计算公式为:

应纳税所得额=一次性补偿收入-当地社平工资×3

应纳税额=应纳税所得额×适用税率-速算扣除数

13.个人股权激励收入

居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励(以下简称股权激励),符合《财政部 国家税务总局关于个人股票期权所得征收个人所得税问题的通知》(财税〔2005〕35号)、《财政部 国家税务总局关于股票增值权所得和限制性股票所得征收个人所得税有关问题的通知》(财税〔2009〕5号)、《财政部 国家税务总局关于将国家自主创新示范区有关税收试点政策推广到全国范围实施的通知》(财税〔2015〕116号)第四条、《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)第四条第(一)项规定的相关条件的,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。

计算公式为:

应纳税额=应纳税所得额×适用税率-速算扣除数

股票期权应纳税所得额=(行权股票的每股市场价-员工取得该股票期权支付的每股施权价)×股票数量

股票增值权应纳税所得额=(行权日股票价格-授权日股票价格)×行权股票份数

限制性股票应纳税所得额=(股票登记日股票市价+本批次解禁股票当日市价)÷2×本批次解禁股票份数-被激励对象实际支付的资金总额×(本批次解禁股票份数÷被激励对象获取的限制性股票总份数)

14.年金领取

个人达到国家规定的退休年龄,领取的企业年金、职业年金,符合《财政部 人力资源社会保障部 国家税务总局关于企业年金职业年金个人所得税有关问题的通知》(财税〔2013〕103号)规定的,不并入综合所得,全额单独计算应纳税额。按月领取的,适用月度税率表计算纳税;按季领取的,平均分摊计入各月,按每月领取额适用月度税率表计算纳税;按年领取的,适用综合所得税率表计算纳税。

计算公式为:

应纳税额=年金领取收入额×适用税率-速算扣除数

15.提前退休一次性补贴

个人办理提前退休手续而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊,确定适用税率和速算扣除数,单独适用综合所得税率表,计算纳税。

计算公式为:

应纳税额={〔(一次性补贴收入÷办理提前退休手续至法定退休年龄的实际年度数)-费用扣除标准〕×适用税率-速算扣除数}×办理提前退休手续至法定退休年龄的实际年度数

16.利息、股息、红利所得

利息、股息、红利所得,以支付利息、股息、红利时取得的收入为一次。所得适用比例税率,税率为百分之二十。、

计算公式为:

应纳税额=利息、股息、红利所得收入×适用税率(20%)

17.财产租赁所得

财产租赁所得,是指个人出租不动产、机器设备、车船以及其他财产取得的所得。财产租赁所得适用比例税率,税率为百分之二十,以一个月内取得的收入为一次。每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额,乘以百分之二十的比例税率计算税款。

计算公式为:

(1)每次收入不超过4000元:

应纳税额=〔每次(月)收入额-准予减除费用800元〕×20%

(2)每次(月)收入在4000元以上:

应纳税额=每次(月)收入额×(1-20%)×20%

18.财产转让所得(含股权转让所得)

财产转让所得,是指个人转让有价证券、股权、合伙企业中的财产份额、不动产、机器设备、车船以及其他财产取得的所得。财产转让所得适用比例税率,税率为百分之二十,按照一次转让财产的收入额减除财产原值和合理费用后的余额计算纳税。

计算公式:

应纳税所得额=收入总额-财产原值-合理费用

应纳税额=应纳税所得额×适用税率(20%)

19.偶然所得

偶然所得,是指个人得奖、中奖、中彩以及其他偶然性质的所得。适用比例税率,税率为百分之二十,以每次取得该项收入为一次,以每次收入额为应纳税所得额。

计算公式为:

应纳税所得额=每次收入额

应纳税额=应纳税所得额×适用税率(20%)

20.限售股转让所得

限售股转让所得适用比例税率,税率为百分之二十。按照一次限售股转让收入减除股票原值和合理税费后的余额计算纳税。限售股原值,是指限售股买入时的买入价及按照规定缴纳的有关费用。合理税费,是指转让限售股过程中发生的印花税、佣金、过户费等与交易相关的税费。

计算公式为:

应纳税所得额=限售股转让收入-限售股原值-合理税费

应纳税额=应纳税所得额×适用税率(20%)

请填写真实信息,我们将有专属税务老师在15分钟内联系您(工作日9:00-18:00)

版权声明

上一篇内容

下一篇内容

代表处全称叫:外国企业常驻代表机构,并非外资企业的分公司。一、分公司,指客户已经在中国大陆地区设立了有限责任公司,分公司有2种形态:独立核算的和非独立核算的。二、代表处是国外公司在大陆直接投资设立的代表处,比如“美国阿而赛热能上海代表处”。内资公司是不能设立代表处的。以下,我们将从几个方面来重点比较一下他们的区别:税收(发票):分公司:可以购买当地发票,可以签合同,可以在当地交税。可以独立或非独立

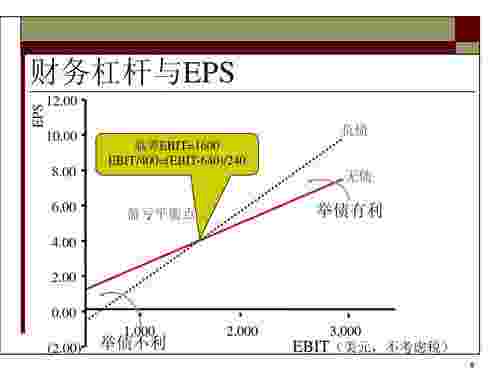

财务杠杆作用是负债和优先股筹资在提高企业所有者收益中所起的作用,是以企业的投资利润与负债利息率的对比关系为基础的。1. 投资利润率大于负债利息率。此时企业盈利,企业所使用的债务资金所创造的收益(即息税前利润) 除债务利息之外还有一部分剩余,这部分剩余收益归企业所有者所有。2.投资利润率小于负债利息率。企业所使用的债务资金所创造的利益不足支付债务利息,对不足以支付的部分企业便需动用权益性资金所创造的利润的一部分来加以弥补。这样便会降低企业使用权益性资金的收益率。

作为金融体系不可缺少的一部分,保险业在经济和社会发展的过程中,所起到的作用是非常突出的。目前国内保险业的从业人员是比较多的,而对于保险从业人员来说,在日常进行保险业务的拓展时,一方面会存在着成本支出问题和保险佣金收入情况,另一方面也需要依法纳税。不过,保险佣金扣税与企业职工工资收入扣税方式是不一样的。在进行保险佣金扣税时,涉及到哪些问题?涉及到多个税种问题在进行保险佣金扣税时,也需要计算出应纳税额...

返回顶部

税收助手

专家咨询