上一篇内容

下一篇内容

一、各种税的计算方式

No.1

增值税

1、一般纳税人

应纳税额=销项税额—进项税

销项税额=销售额×税率

组成计税价格=成本×(1+成本利润率)

组成计税价格=成本×(1+成本利润率)÷(1-消费税税率)

2、进口货物

应纳税额=组成计税价格×税率

组成计税价格=关税完税价格+关税(+消费税)

3、小规模纳税人

应纳税额=销售额×征收率

销售额=含税销售额÷(1+征收率)

No.2

消费税

1、一般情况:

应纳税额=销售额×税率

不含税销售额=含税销售额÷(1+增值税税率或征收率)

组成计税价格=(成本+利润)÷(1-消费税率)

组成计税价格=成本×(1+成本利润率)÷(1-消费税税率)

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

组成计税价格=(关税完税价格+关税)÷(1-消费税税率)

2、从量计征

应纳税额=销售数量×单位税额

No.3

关税

1、从价计征

应纳税额=应税进口货物数量×单位完税价×适用税率

2、从量计征

应纳税额=应税进口货物数量×关税单位税额

3、复合计征

应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率

No.4

企业所得税

应纳税所得额=收入总额-准予扣除项目金额

应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额

应纳税额=应纳税所得额×税率

月预缴额=月应纳税所得额×25%

月应纳税所得额=上年应纳税所得额×1/12

No.5

其他税收

1、城镇土地使用税

年应纳税额=计税土地面积(平方米)×使用税率

2、房产税

年应纳税额=应税房产原值×(1-扣除比例)×1.2%

或年应纳税额=租金收入×12%

3、资源税

年应纳税额=课税数量×单位税额

4、土地增值税

增值税=转让房地产取得的收入—扣除项目

应纳税额=∑(每级距的土地增值额×适用税率)

5、契税

应纳税额计税依据×税率

二、应纳税额的计算公式

No.1

增值税计算方法

1、直接计税法

应纳增值税额:=增值额×增值税税率

增值额=工资+利息+租金+利润+其他增值项目-货物销售额的全值-法定扣除项目购入货物金额

2、间接计税法

扣除税额=扣除项目的扣除金额×扣除税率

(1)购进扣税法

扣除税额=本期购入扣除项目金额×扣除税率+已由受托方代收代缴的税额

(2)实耗扣税法

扣除税额=本期实际耗用扣除项目金额×扣除税率+已由受托方代收代交的税额

一般纳税人应纳增值税额

一般纳税人应纳增值税额=当期销项税额-当期进项税额

销项税额=销售额×税率

销售额=含税销售额/(1+税率)

组成计税价格=成本×(1+成本利润率)

进项税额

不得抵扣的进项税额=当月全部进项税额×当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计

小规模纳税人应纳增值税额

小规模纳税人应纳增值税额=销售额×征收率

销售额=含税销售额/(1+征收率)

销售额=含税收入(1+增值税征收率)

进口货物应纳增值税额

进口货物应纳增值税额=组成计税价格×税率

组成计税价格=关税免税价格+关税+消费税

No.2

消费税额

1、从价定率的计算

实行从价定率办法计算的应纳消费税额=销售额×税率

(1)应税消费品的销售额=含增值税的销售额/(1+增值税税率或征收率)

(2)组成计税价格=(成本+利润)/(1-消费税率)

(3)组成计税价格=(材料成本+加工费)/(1-消费税率)

(4)组成计税价格=关税完税价格+关税+应纳消费税税额

(5)组成计税价格=(关税完税价格+关税)/(1-消费税税率)

2、从量定额的计算

实行从量定额办法计算的应纳消费税额=销售数量×单位数额

No.3

企业所得税额

应纳税额=应纳税所得额×税率

应纳税所得额=收入总额-准予扣除项目金额

应纳税所得额=利润总额+(-)税收调整项目金额

利润总额=收入总额-成本、费用、损失

1、工业企业应纳税所得额公式

工业企业应纳税所得额=利润总额+(-)税收调整项目金额

利润总额=营业利润+投资收益+营业外收入-营业外支出

营业利润=产品销售利润+其他业务利润-管理费用-财务费用

产品销售利润=产品销售收入-产品销售成本-产品销售费用-产品销售税金及附加

其他业务利润=其他业务收入-其他业务成本-其他销售税金及附加

本期完工产品成本=期初在产品自制半成品成本余额+本期产品成本会计-期末在产品自制半成品成本余额

本期产品成本会计=材料+工资+制造费用

2、商品流通企业应纳税所得额公式

应纳税所得额=利润总额+(-)税收调整项目金额

利润总额=营业利润+投资收益+营业外收入-营业外支出

营业利润=主营业务利润+其他业务利润-管理费用-财务费用-汇兑损失

主营业务利润=商品销售利润+代购代销收入

商品销售利润=商品销售净额-商品销售成本-经营费用-商品销售税金及附加

商品销售净额=商品销售收入-销售折扣与折让

3、饮服企业应纳税所得额公式

应纳税所得额=利润总额+(-)税收调整项目金额

利润总额=营业利润+投资收益+营业外收入-营业外支出

营业利润=经营利润+附营业务收入-附营业务成本

经营利润=营业收入-营业成本-营业费用-税金及附加

营业成本=期初库存材料、半成品产成(商)品盘存余额+本期购进材料、商品金额金额-期末库存材料、半成品、产成(商)品盘存余额

No.4

土地增值税额

1、一般计算方法

应纳税总额=∑各级距土地增值额×适用税率

某级距土地增值额×适用税率

土地增值率=土地增值额×100%/扣除项目金额

土地增值额=转让房地产收入-扣除项目金额

2、简便计税方法

(1)土地增值额未超过扣除项目金额金额50%的

应纳税额=土地增值额×30%

(2)土地增值额超过扣除项目金额50%,未超过100%的

应纳税额=土地增值额×40%-扣除项目金额×0.05

(3)土地增值额超过扣除项目金额100%、未超过200%的

应纳税额=土地增值额×50%-扣除项目金额×0.15

(4)土地增值额超过项目金额200%

应纳税额=土地增值额×60%-扣除项目金额×0.35

No.5

城市建设维护税

应纳城市维护建设税额=(产品销售收入额+营业收入额+其他经营收入额)×地区适用税率

应补交税额=实际营业收入额×地区适用税率-已纳税额

应退税额=已交税额-核实后的应纳税额

No.6

资源税额

应纳税额=课税数量×单位税额

No.7

车船税

1、乘人车、二轮摩托车、三轮摩托车、畜力车、人力车、自行车等车辆的年应纳税额的计算公式为:

年应纳税额=车辆拥有量×适用的年税额

2、年应纳税额=载货汽车净吨位×适用的年税额

3、客货两用的车应纳税额的计算公式为:

年应纳税额=载人部分年应纳税额+载货部分年应纳税额

载人部分年应纳税额=载人车适用年税额×50%

载货部分年应纳税额=载货部分的净吨位数×适用的年税额

4、机动船应纳税额的计算公式:

机动船年应纳税额=机动船的净吨位×适用的年税额

5、非机动船应纳税额=非机动船的载重吨位×适用的年税额

6、新购买的车辆按购期年内的余月数比例征收车船税,其计算公式为:

新购买车船应纳车船税额=各种车船的吨位(或辆数)×购进起始月至征期终了的余月数/征期月数

补交本期漏报漏缴税额=漏报漏缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数

补交本期少交的税款=[应缴车船税的数量(或净吨位、载重吨位)×适用税额/按规定缴库的次数]-已缴税款

退还误交的税款=已缴的误交税款

退还应计算错误而多交的税款=已入库的税款-重新核实后的应纳税额

房产税额 年应纳房产税税额=房产评估值×税率

月应纳房产税税额=年应纳房产税额/12

季应纳房产税税额=年应纳房产税额/4

No.8

土地使用税额

年应纳土地使用税税额=使用土地的平方米总数×每平方米土地年税额

月或季应纳土地使用税税额=年应纳土地使用税额/12(或)4

No.9

印花税额

1、购销合同应纳印花税的计算

应纳税额=购销金额×3/10000

2、建设工程勘察设计合同应纳印花税的计算

应纳税额=收取的费用×5/10000

3、加工承揽合同应纳印花税的计算

应纳税额=加工及承揽收入×5/10000

4、建筑安装工程承包合同应纳印花税的计算

应纳税额=承包金额×3/10000

5、财产租赁合同应纳印花税的计算

应纳税额=租赁金额×1/1000

6、仓储保管合同应纳印花税的计算

应纳税额=仓储保管费用×1/1000

7、借款合同应纳印花税的计算

应纳税额=借款金额×0.5/10000

8、 财产保险合同应纳印花税的计算

应纳税额=保险费收入×1/1000

9、产权转移书据应纳印花税的计算

应纳税额=书据所载金额×5/10000

10、技术合同应纳印花税的计算

应纳税额=合同所载金额×3/10000

11、货物运输合同应纳印花税的计算

应纳税额=运输费用×5/10000

12、营业账簿应纳印花税的计算

(1)记载资金账簿应纳印花税的计算公式为:

应纳税额=[实收资本+资本公积账户本期增加额]×5/10000

(2)其他账簿应纳税额的计算。其公式为:

应纳税额=账簿数量×5

No.10

关税

1、进口关税应纳税额的计算。其公式为:

应纳关税税额=完税价格×进口税率

完税价格=离岸价格+运输费、保险费等=国内批发价/(1+进口税率+费用和利润率(20%))

2、出口关税应纳税额的计算。其公式为:

出口关税应纳税额=完税价格×出口税率

完税价格=离岸价格/(1+出口税率)

请填写真实信息,我们将有专属税务老师在15分钟内联系您(工作日9:00-18:00)

版权声明

上一篇内容

下一篇内容

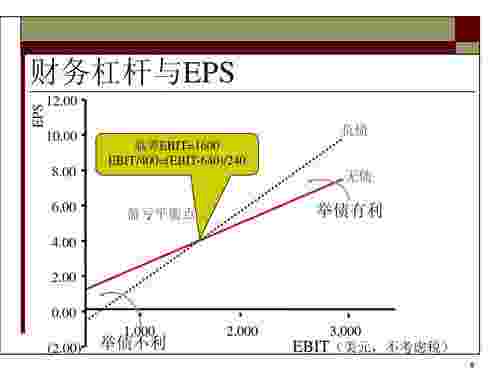

财务杠杆作用是负债和优先股筹资在提高企业所有者收益中所起的作用,是以企业的投资利润与负债利息率的对比关系为基础的。1. 投资利润率大于负债利息率。此时企业盈利,企业所使用的债务资金所创造的收益(即息税前利润) 除债务利息之外还有一部分剩余,这部分剩余收益归企业所有者所有。2.投资利润率小于负债利息率。企业所使用的债务资金所创造的利益不足支付债务利息,对不足以支付的部分企业便需动用权益性资金所创造的利润的一部分来加以弥补。这样便会降低企业使用权益性资金的收益率。

返回顶部

税收助手

专家咨询